法人契約の生命保険を活用する上で、もっとも重要なのは「出口戦略」です。

契約当初の損金処理ばかりに目が向きがちですが、実際に課税や資金効果が表れるのは、保険を解約したり、経営者・従業員に名義を変更したりする「出口」の場面です。

この段階での判断を誤ると、思わぬ追徴課税を招くおそれがあります。

本稿では、法人保険の出口処理(解約・名義変更・退職金活用)の仕組みを体系的に整理し、名義変更等を安全に運用するための税務上の注意点を詳しく解説します。

1. 法人保険の出口とは何か

法人契約の保険では、以下の3つが典型的な「出口」です。

- 保険契約を解約して返戻金を受け取る場合

- 被保険者の死亡により保険金を受け取る場合

- 保険契約の名義を法人から個人へ変更する場合

いずれも法人の課税所得に直接影響するため、税務処理を誤ると損金否認や役員給与認定のリスクが生じます。

2. 解約返戻金を受け取る場合

法人が契約者・受取人である保険を解約した場合、受け取った解約返戻金は法人の益金(収益)になります。

これまで損金算入してきた保険料の効果は、ここで相殺されることになります。

たとえば、5年間にわたり保険料を毎期100万円支払い(うち1/2損金)、5年後に300万円の解約返戻金を受け取るケースでは、受け取った返戻金から、これまで帳簿に載せていた資産計上額(保険料積立金)を差し引いた『差益』の部分が、その期の利益(益金)として課税対象になります。

結果的には、「税の繰り延べ効果」が解消される形になります。

このように、法人保険の節税は一時的なものであり、出口で必ず課税が発生することを前提にしておく必要があります。

3. 名義変更プランの仕組み

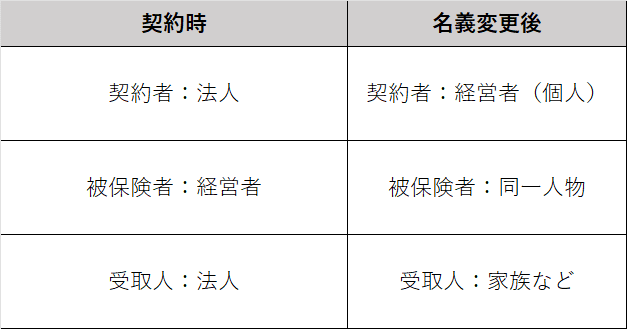

名義変更プランとは、法人が契約した保険を、一定期間経過後に個人(経営者や従業員)へ名義変更する仕組みです。

多くは、退職や事業承継のタイミングで実施し、将来的な保険金を個人が受け取るように設計します。

名義変更後は、個人が保険料を負担し続け、満期や死亡時に保険金を受け取ります。

しかし、税務上はこの「名義変更時」に課税が発生します。

ここを正しく理解していないと、思わぬ給与課税が生じることがあります。

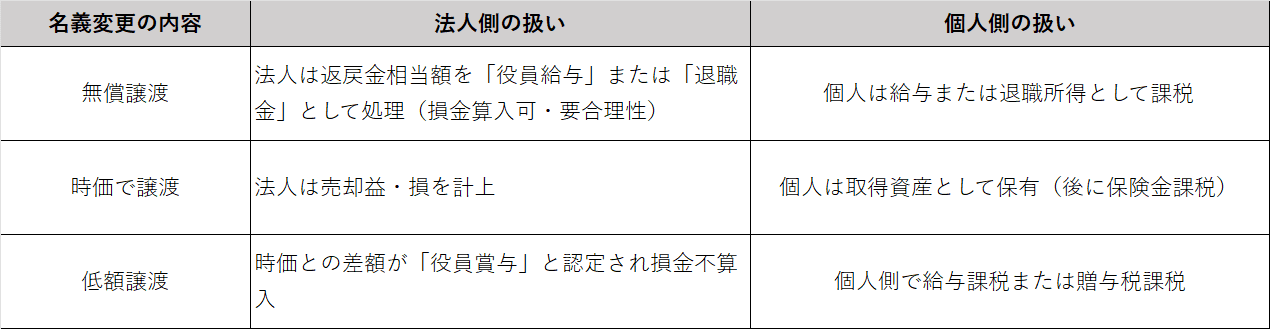

4. 名義変更時の税務処理

名義変更時の基本ルールは、解約返戻金相当額を時価とみなすという点です。

法人が個人に契約を譲渡する場合、その時価を基準に次のような課税が行われます。

とくに注意が必要なのは、低額譲渡です。

たとえば、解約返戻金が100万円ある契約を1万円で譲渡すると、差額の99万円が経営者個人への利益供与と判断され、給与として課税されます。

この場合、法人の損金算入は認められません。

<注意>名義変更時の時価は原則として解約返戻金ですが、2021年の改正により、一部の保険では『これまでの積立額(資産計上額)』を基準に評価する厳しいルールが導入されています。節税目的の極端な名義変更は現在封じられています。

5. 名義変更のタイミングと合理性

名義変更は、次のような明確な理由がある場合に限り、税務上の合理性が認められます。

- 経営者または従業員の退職時に合わせて実施する

- 退職金や弔慰金の一部として支給する

- 事業承継の一環として後継者に引き継ぐ

単に利益調整や節税目的で途中変更する場合は、「不当な所得移転」とみなされ、給与認定されるリスクがあります。

また、社内に退職金規程や承継ルールがない場合、名義変更自体が合理的と認められないことがあります。

※「名義変更後の保険料負担」の証跡: 名義変更した瞬間に、法人の口座振替を止め、個人の口座から引き落とされるように手続きを即座に完了させる必要があります。この切り替えが遅れると、「実態は法人が個人の保険料を肩代わりしている(=給与)」と突っ込まれる典型的なパターンになります。

6. 名義変更時の時価算定(解約返戻金の評価)

名義変更時の時価は、保険会社が発行する「解約返戻金証明書」に記載された金額を基準とします。

解約返戻金が発生しない掛け捨て型保険であれば、時価はゼロと評価されます。

一方、返戻率が高い保険(逓増定期など)は時価評価額が大きく、名義変更による給与課税リスクが高まります。

したがって、時価評価は契約内容・経過年数・返戻率によって慎重に行う必要があります。

税理士の確認を受けたうえで、証明書・議事録・稟議書などをセットで保存しておくことが望ましいです。

7. 名義変更プランを安全に運用するためのチェックリスト

- 名義変更の目的を明確に文書化する(退職・承継・福利厚生など)

- 名義変更時の解約返戻金額を証明書で確認する

- 株主総会・取締役会で正式に決議して議事録を残す

- 名義変更後の保険料は個人が支払うように明確化する

- 税理士・保険会社・社労士が内容を共同確認する

こうした手続きを整備しておけば、税務調査時に「経済合理性のある取引」と説明しやすくなります。

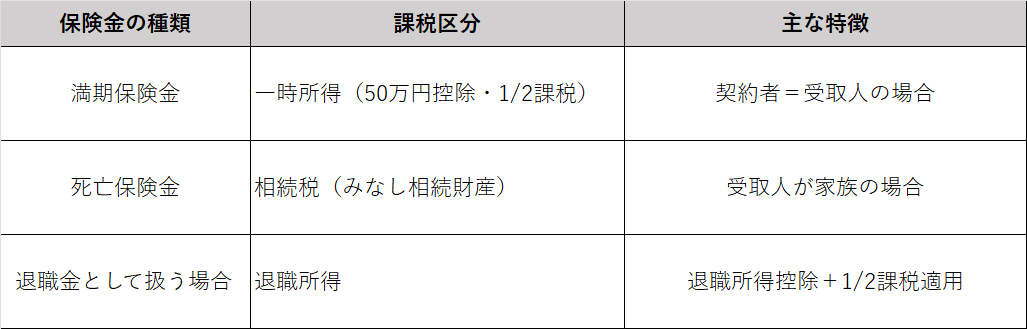

8. 名義変更後の個人側の課税関係

名義変更後に個人が保険金を受け取った場合、課税区分は次のように整理されます。

退職金の支払いに代えて保険契約を譲渡する『現物支給』の形をとる場合、退職所得として税務メリットを享受できます。この際、議事録等で『退職金の一部として保険契約を譲渡する』旨を明記することが不可欠です

そうでないと、給与所得として重課税を受ける可能性があります。

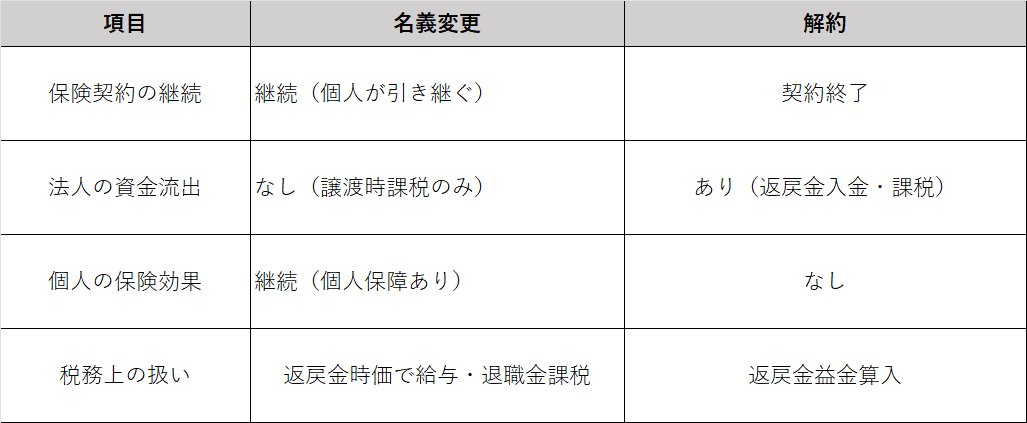

9. 名義変更と解約の比較(出口戦略の選択肢)

名義変更と解約は似て非なるものです。

どちらを選ぶかは、会社の資金状況・退職金設計・将来の保障ニーズによって判断します。

結論

法人保険の出口戦略を誤ると、せっかくの資金準備が税務リスクに変わってしまいます。

名義変更プランを導入する際は、「時価評価」「実質的な目的」「適正な手続」の3点を徹底することが何より大切です。

正しい名義変更は、節税ではなく、退職金・事業承継・財務安定を支える制度として機能します。

契約目的と税務処理を整合させ、専門家と連携して出口をデザインすることが、法人保険を最大限に活かす鍵です。

※2019年(令和元年)の税制改正により、多くの法人保険の損金算入ルールが劇的に変わりました。よって、2019年の改正以降の契約かどうかで、保険料の損金算入割合が大きく異なりますのでご注意願います。

出典

- 国税庁「法人税基本通達9-3-5・9-3-6」

- 国税庁「役員給与・賞与の税務取扱い」

- 財務省「保険契約譲渡における時価評価基準」

- 生命保険協会「法人保険の名義変更と解約に関する税務留意点」

という事で、今回は以上とさせていただきます。

次回以降も、よろしくお願いします。