<記載日:2025年8月27日>

「インボイス制度が始まったけど、自分は登録すべき?」

「インボイス登録すると、消費税を納めなきゃいけないって聞いて不安…」

そんなお悩みを持つ副業をされている方やフリーランスの方へ…

今回は「インボイス登録する or しない」を判断するためのポイントを書かせていただきます。

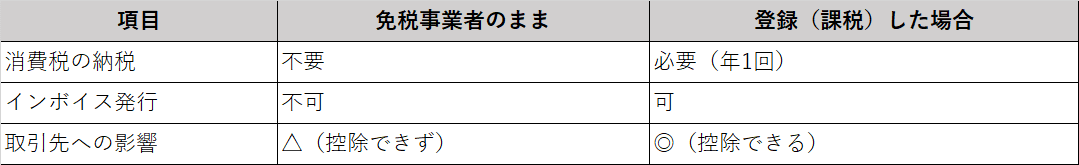

1.登録するとどうなる?

登録すると「適格請求書発行事業者」として、インボイスを発行できるようになります。

ただし、同時に課税事業者になるため、以下のような変化が…。

2.インボイス登録するメリット

・取引先からの信頼が維持できる

「仕入税額控除」が使えるため、企業や法人との取引では好まれやすい。

・消費税を預かっていることが明確に

本来の消費税の仕組みに沿った運用ができるように。

3.インボイス登録しないメリット

・消費税を納める必要がない(年間売上1,000万円以下の場合)

売上=手取りとして扱えるため、実質的な収入が多くなるケースも。

・帳簿・申告がシンプルで楽

消費税の申告・納税が不要で、記帳のハードルも下がる。

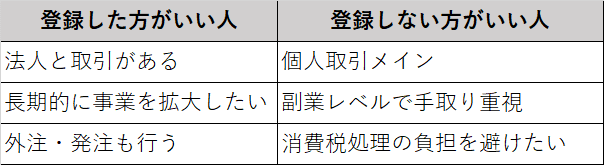

4.判断のポイント:こんな人は「登録すべき」

・取引先が法人・企業で、仕入税額控除を求められる

・長期的に事業を伸ばしていきたい・売上拡大を目指している

・外注先・協力先と「お互いインボイスで対応」が必要になる

5.登録しなくてもいいかもしれない人

・主な取引先が個人(インボイス不要)

・年間売上が数十万円~数百万円の範囲で、今後も副業レベルの予定

・少しでも多く手取りを残したい

・消費税の処理にかける時間や手間をできるだけ減らしたい

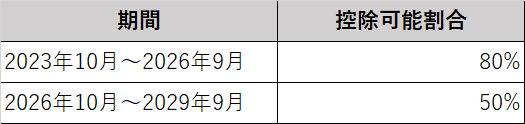

6. 「経過措置」にも注目

2023年 10月~2026年9月までは、「免税事業者からの仕入れでも、一定割合の控除が可能」という経過措置があります。

→すぐに登録しなくても、数年間は様子を見る選択肢もあり。

【まとめ】

インボイス登録の判断は「自分の取引スタイル」によって変わります。

大事なのは「損か得か」ではなく、自分の働き方に合った選択をすることです。

ということで、今回は以上とさせていただきます。

次回は、インボイス登録のやり方と必要書類について書かせていただきます。

次回以降も、よろしくお願いいたします!